Rekordowo niskie stopy procentowe i rosnące ceny mieszkań sprawiły, że w 2021 r. Polacy bardzo chętnie zaciągali kredyty hipoteczne. Teraz, gdy inflacja skłoniła Radę Polityki Pieniężnej do zaostrzenia polityki pieniężnej, rosną comiesięczne raty i część kredytobiorców może mieć problem ze spłatą zaciągniętych kredytów. Tłumaczymy, jak wysokość stóp procentowych przekłada się na koszt zobowiązań i co można zrobić, by ten wpływ ograniczyć.

Do dziś trwają spory, czy udzielane na początku XXI w. kredyty hipoteczne denominowane we frankach szwajcarskich były udzielane w pełni legalnie, czy banki dostatecznie jasno informowały kredytobiorców o ryzyku kursowym. Takich dyskusji nie powinno być odnośnie kredytów złotówkowych udzielanych w ostatnich miesiącach przy rekordowo niskich stopach procentowych. Podpisujący umowy kredytowe otrzymywali bowiem nie tylko harmonogram spłaty rat dla zaciąganego zobowiązania, ale i symulacje, jak będzie ono wyglądało w razie zmian na rynku finansowym. To efekt tzw. Rekomendacji S wprowadzonej przez Komisję Nadzoru Finansowego po doświadczeniach z kredytami frankowymi.

Wpływ inflacji na stopy procentowe

Wysoka inflacja wydaje się zjawiskiem pozytywnym z punktu widzenia kredytobiorcy – z biegiem czasu pieniądze tracą na wartości, więc realnie trzeba oddać mniej. To jednak tylko teoria, na którą mają wpływ wspomniane już działania RPP (wysoka inflacja oznacza podwyżkę stóp procentowych, a to przekłada się na wyższe raty kredytu) oraz ryzyko kredytodawcy, że udzielony kredyt stanie się nieopłacalny (banki bronią się przed tym podnosząc swoją marżę, która ma wpływ na oprocentowanie kredytu, a więc i jego ratę).

O ile sam mechanizm: podwyżka stóp procentowych = wyższe raty kredytu, jest zrozumiały, to nadal wiele osób nie rozumie, dlaczego niewielka zmiana wysokości stóp przekłada się na ratę wyższą o kilkadziesiąt, czy nawet kilkaset złotych. Dzieje się tak głównie w przypadku dopiero co zaciągniętych kredytów hipotecznych. W ich przypadku kwota kapitału pozostałego do spłaty jest wysoka, a to od niego są liczone odsetki i dlatego to one w początkowym okresie spłaty zadłużenia stanowią większość comiesięcznej raty kredytu.

Sposobem na ograniczenie negatywnego wpływu podwyżek stóp procentowych na sytuację kredytobiorcy jest zaciągnięcie zobowiązania z czasowo stałym oprocentowaniem. Banki mają obowiązek oferować tego typu kredyty, aby ryzyko zmiany stóp procentowych nie ciążyło jedynie na kredytobiorcach. W przypadku takich zobowiązań kredytobiorca ma pewność, że przez pewien czas (na ogół 5 lat) warunki finansowania nie ulegną zmianie. Po jego upływie możliwe jest ustalenie nowego okresu ze stałym oprocentowaniem lub przejście na oprocentowanie zmienne.

Kolejne podwyżki stóp procentowych a sytuacja kredytobiorców

Seria podwyżek stóp procentowych z ostatnich miesięcy nie zdusiła inflacji, bardzo prawdopodobne jest, że będą następne. W pierwszej kolejności odbije się to osobach, które dopiero zamierzają zaciągnąć zobowiązanie. Przede wszystkim zmniejszy się ich zdolność kredytowa, czyli maksymalna kwota, jaką banki będą mogły im zaoferować przy ich obecnych zarobkach i ponoszonych wydatkach. Po drugie, raty proponowanych im kredytów będą wyższe.

Po pewnym czasie decyzja RPP wpłynie na wzrost rat już zaciągniętych zobowiązań. Na ogół będą to podwyżki skokowe, gdyż punktem odniesienia dla oprocentowania kredytów jest wskaźnik WIBOR, a ten zmieniany jest według reguł zapisanych w umowie kredytowej, na ogół co 3 lub 6 miesięcy. Konieczność wydania co miesiąc dodatkowo kilkuset złotych na obsługę zobowiązania może zachwiać stabilnością niejednego domowego budżetu.

Kalkulator kredytowy

Niezależnie od tego, czy dopiero zamierzamy wziąć kredyt czy już go spłacamy, warto sięgnąć po kalkulator zmiany oprocentowania kredytu hipotecznego, udostępniony przez Urząd Ochrony Konkurencji i Konsumentów. Narzędzie to pozwala sprawdzić, jak wzrost stóp procentowych przełoży się na ratę kredytu. Znajomość takich danych może skłonić część osób do ponownego zastanowienia się nad możliwością spłaty zobowiązania w planowanej wysokości.

Zrobiliśmy symulację dla kredytu na 300 tys. zł z oprocentowaniem 2,55% zaciągniętego w marcu 2022 r. na 25 lat. Obecnie rata dla takiego zobowiązania wynosiłaby 1350,20 zł. Gdyby oprocentowanie wzrosło o 1%, rata podskoczy o 156,61 zł. Wzrost o 2% oznacza ratę wyższą o 322,83 zł, a o 3% 498,19 zł!

Warto nadpłacić

Wspomniany kalkulator pozwala zorientować się także, jakie skutki przyniesie nadpłata kredytu. Zakładając, że ostatnia rata ma być zapłacona w marcu 2047 r., do spłaty pozostało jeszcze 200 tys. zł, a oprocentowanie wynosi 2,55%, nadpłata choćby tylko 5 tys. zł oznacza wymierne korzyści. W wariancie ze zmniejszeniem rat zmaleją one o 22,50 zł/miesiąc, co oznacza 270 zł zł oszczędności w roku i 1772, 50 zł „zysku” w całym okresie spłaty. Wybranie opcji ze skróceniem okresu kredytowania sprawi, że rata pozostanie bez zmian, ale czas spłaty skróci się o 11 miesięcy, a to będzie oznaczało oszczędność 3362,18 zł.

Znając wynik obliczeń warto się zastanowić, czy dodatkowe pieniądze, np. z podwyżki, premii, przeznaczyć na remont w domu, wyjazd wypoczynkowy czy może na nadpłatę zobowiązania, by w ten sposób ograniczyć jego całkowity koszt. Wybór zależy od indywidualnych preferencji, ale powinien też uwzględniać możliwość pojawienia się nieprzewidzianych okoliczności, które mogą zachwiać stabilnością domowych finansów.

Dodajmy, że z opcji nadpłaty można skorzystać bez ponoszenia żadnych kosztów dopiero po 3 latach spłacania kredytu hipotecznego.

Warto o tym pamiętać

Decydując się na wzięcie kredytu, zawsze trzeba myśleć perspektywicznie, zastanowić

się nad perspektywami rozwoju swojej sytuacji finansowej w ciągu kilku lat, poznać oferty dostępne na rynku oraz wyjaśnić wszelkie wątpliwości związane z przedstawioną umową, zwłaszcza dotyczące kosztów.

Nie należy się zadłużać do granic możliwości, lecz zostawić sobie rezerwę na wypadek nieprzewidzianych sytuacji, np. spadek dochodów, podwyższenie stóp procentowych.

W żadnym wypadku nie powinno się zaciągać nowego kredytu na spłatę poprzedniego (wyjątkiem jest konsolidacja zobowiązań).

Dobrze jest przeznaczać posiadane nadwyżki finansowe na nadpłatę, by w ten sposób ograniczyć koszty odsetkowe.

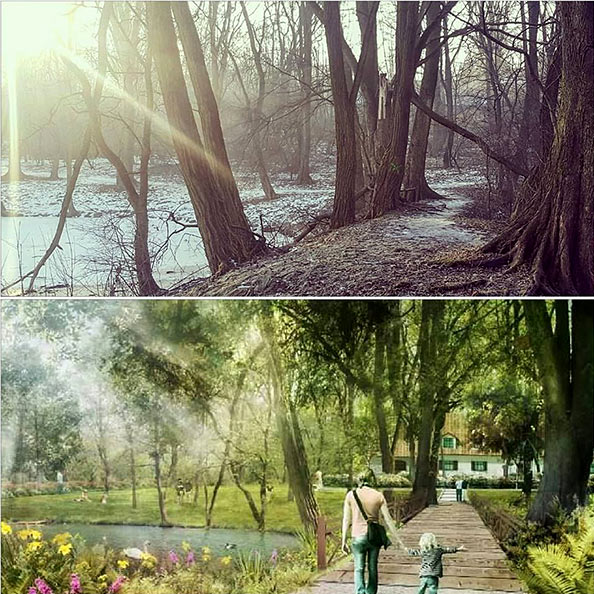

Stosując się do powyższych rad istotnie ograniczamy ryzyko, że regulowanie rat będzie uciążliwe, rosną szansę, że będziemy w stanie spłacać zobowiązanie rytmicznie i ograniczymy koszty do niezbędnego minimum. To ważne, by spłata kredytu nie psuła nam radości z własnego lokum, na którego kupno zaciągnęliśmy zobowiązanie.

Krzysztof Duliński